Блог им. GlobalInvestfund |CarMoney продолжают показывать хороший рост

- 20 ноября 2023, 11:49

- |

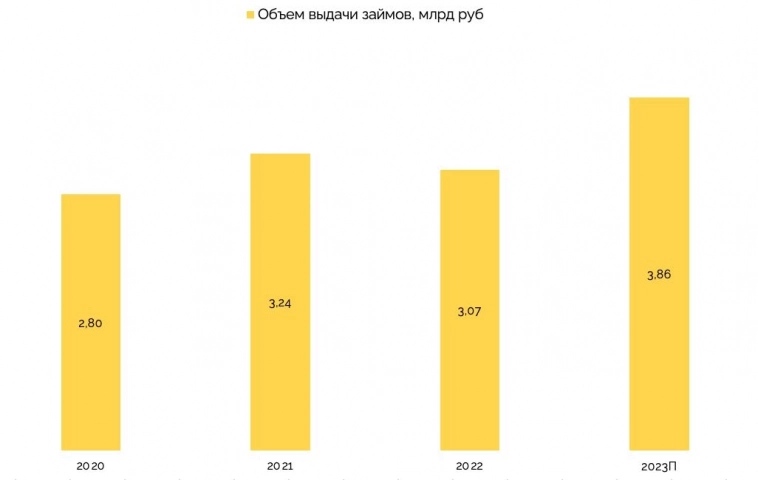

🚗 CarMoney продолжают показывать хороший рост

Рост ставки не оказал особого влияния. Формирование резервов выросло на скромные 3,4%, а процентные расходы даже упали на 18,8%!

Ключевые финансовые показатели за III квартал (г/г):

🟢Процентные доходы +21,5%.

🟢Чистые процентные доходы +48,3%.

🟢Чистая Прибыль + 21,8%. Маржинальность на уровне прошлого квартала 14,9%.

‼️Сильные финансовые результаты — следствие высоких операционных показателей.

Динамика за 9 месяцев

🟢Рентабельность собственного капитала (ROE) — снижение до 16,5%.

🟢Рентабельность активов (ROA) — рост до 8,3%.

🟢Рост по активам на 17,6%.

🟢Портфель займов вырос на 7,5% с прогнозом роста на 12%.

🟢Объем выдач займов вырос на 21% с прогнозом роста на конец года на 26%.

⭐️Мнение GIF

Оценку в 1,4х P/Bv сложно назвать завышенной, учитывая рост бизнеса. Мы сохраняем позитивный взгляд на компанию, учитывая высокие темпы роста и рентабельность капитала.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

- комментировать

- Комментарии ( 0 )

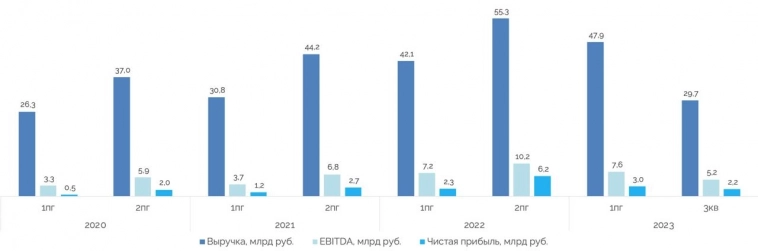

Блог им. GlobalInvestfund |Белуга: уверенный заплыв к хорошей выручке

- 10 ноября 2023, 15:52

- |

🍷 Белуга: уверенный заплыв к хорошей выручке

Компания раскрыла ключевые финансовые показатели за III квартал и 9 месяцев 2023 года.

Финансовые показатели за 9 месяцев:

➖Выручка +17%;

➖Валовая прибыль +10%;

➖Операционная прибыль 0%;

➖EBITDA +6%;

➖Чистая прибыль +1%.

Финансовые показатели за III квартал, г/г:

➖Выручка +23%;

➖EBITDA +4,8%.

⭐️Мнение GIF

Продолжают прирастать по Выручке. Рост розницы давит на рентабельность по мере бурного открытия новых точек ВинЛаб (1581 магазин и +26% к 9 месяцам 2022).

Мы сохраняем позитивный взгляд на компанию. Считаем текущую оценку справедливой. Не исключаем, что возможные квартальные дивиденды и высвобождение оборотного капитала по итогам года превысят наши прогнозы и подбодрят котировки.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

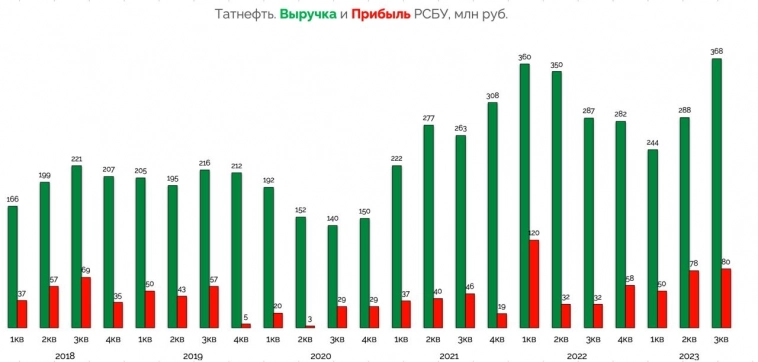

Блог им. GlobalInvestfund |Татнефть — это немного, но это честная работа

- 02 ноября 2023, 15:42

- |

Сильные результаты компании за III квартал

▪️Выручка +28,3% (+28% к предыдущему кварталу при росте Себестоимости на 20%).

▪️Операционная Прибыль +42,5% (+81% кв/кв).

▪️Чистая Прибыль +151,5% (+3% кв/кв).

Чистая денежная позиция продолжает расти. По результатам III квартала — 311 млрд руб. Учитываем и долгосрочные финансовые вложения.

🛢Чистая прибыль Татнефти

За 9 месяцев — 208,4 млрд руб.

За III квартал — 80,3 млрд руб.

💰Дивиденды и их политика

Компания платит дивиденды 3 раза в год: за полугодие, III квартал и финальные годовые.

В 2023 уже выплатили два раза: 27,54 и 17,26 рублей.

В сумме за весь год можем увидеть дивы на уровне 70 рублей на акцию, что составит 11,6% дивдоходности.

⭐️Мнение GIF

Отчет ориентирует на сильные результаты по сектору во 2 полугодии 2023 года, в котором у нас есть свои фавориты — Лукойл, Сургутнефтегаз и Башнефть.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |Сбер и рекордные результаты

- 02 ноября 2023, 13:41

- |

✨Сбер и рекордные результаты

Сбер отчитался о рекордной квартальной прибыли — 411,4 млрд. руб.

За 9 месяцев заработали 1148 млрд руб. чистой прибыли. Кажется, 4 квартал будет не таким сильным из-за спада кредитной активности.

⚡️ Но даже такой расклад дает свыше 1,5 трлн руб. чистой прибыли. 33 руб. дивидендами или 12,2% дивидендной доходности.

12,2%? Может лучше ОФЗ?

ОФЗ на горизонте двух лет дают доходность выше. Но у Сбера есть важное преимущество — половина прибыли остается в банке и идет на развитие бизнеса. Т.е. прибыль год от года будет только расти.

🔽К тому же ставка на горизонте пару лет, скорее всего, будет ниже.

Покупая облигации, вы получаете фиксированную доходность с минимальным риском. Но апсайд гораздо ниже, чем у Сбера с дивидендами 40 руб. через пару лет.

🔥Выбирая между ОФЗ и Сбером, Сбер лучше даже по текущим.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |Яндекс — поисковик, который смог

- 27 октября 2023, 14:58

- |

📱 Яндекс — поисковик, который смог

Показатели лучше прогноза

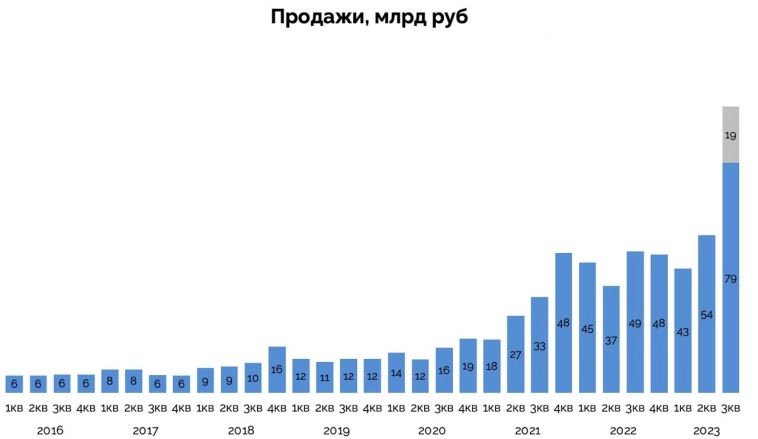

🔹Рост по выручке на 53,8% г/г — до 204,8 млрд руб. Прогноз: 47% г/г и 195 млрд руб.

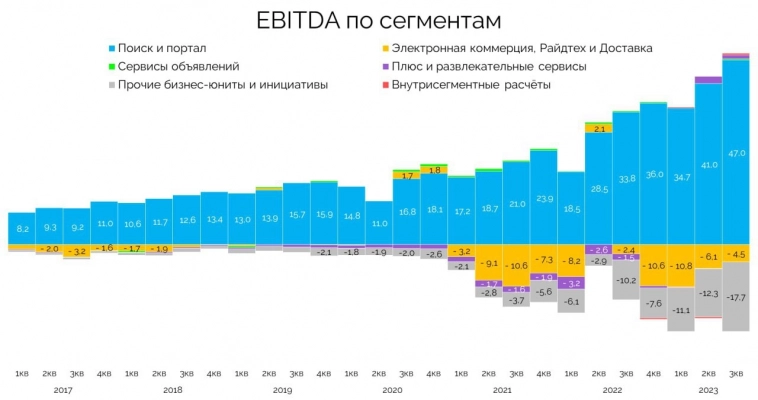

🔹EBITDA: рост на 32,6% г/г — 26,5 млрд руб. Прогноз: 31% г/г и 26 млрд руб.

📊Электронная коммерция

Выручка электронных сервисов опережает поисковой портал. Цифры для сравнения — 107,2 млрд против 90.4 млрд. Убыток по EBITDA сокращается. Общий оборот товаров вырос на 67%.

❤ Ядро компании

Поисковик сердце Яндекса. EBITDA за квартал превысила 47 млрд руб.

Плюс и развлекательные сервисы

EBITDA положительная второй квартал к ряду — 1 млрд руб.

📊Инвестиции в будущее

Прочие инициативы продолжают отнимать большую часть EBITDA (-17 млрд руб. по III кварталe). Компания рассчитывает на рост прибыли в будущем.

Новые сервисы:

🔹запустили YandexGPT 2 и интегрировали её в Алису.

🔹появились краткие пересказы видеороликов

Разделение компании

Конкретной информации пока еще нет. Ждем решения совета директоров до конца года

⭐️Мнение GIF

( Читать дальше )

Блог им. GlobalInvestfund |Самолет долетел до рекорда по выручке

- 26 октября 2023, 11:16

- |

Операционные и финансовые результаты за 9 месяцев крайне сильные на фоне выдачи ипотеки.

🥇Новые рекорды

Ажиотажный спрос повлиял на рост цен реализации недвижимости. Итог — рекорд в продажах как в метрах, так и в рублях.

💲Финансовые показатели

Выручка за III квартал прибавила 52% в сравнении с прошлым годом. Чистая прибыль составила 10,3 млрд руб. — больше чем за весь 2021 год!

📊Планы продаж Самолета

🟠Выход на 1600 тыс. кв. м.

🟠Выручка — 300 млрд руб.

🟠EBITDA — 70 млрд по итогам года,

Достижение планов, с учетом присоединения МИЦ — вполне реально.

Контракты и ипотека

Доля контрактов с ипотекой достигла 87%. Поэтому Самолет сильно зависит от ключевой ставки.

Напомним, что ЦБ неоднократно говорил, что видит перегрев на рынке недвижимости. С 1 января 2024 года первоначальный взнос вырастет до 30% (вместо привычных 10%).

🏠Что с рынком недвижимости?

🟠Прошедшие годы были удачными для девелоперов на фоне роста объемов продаж и цен на недвижимость.

🟠Главные спонсоры: низкие ставки и льготная ипотека.

( Читать дальше )

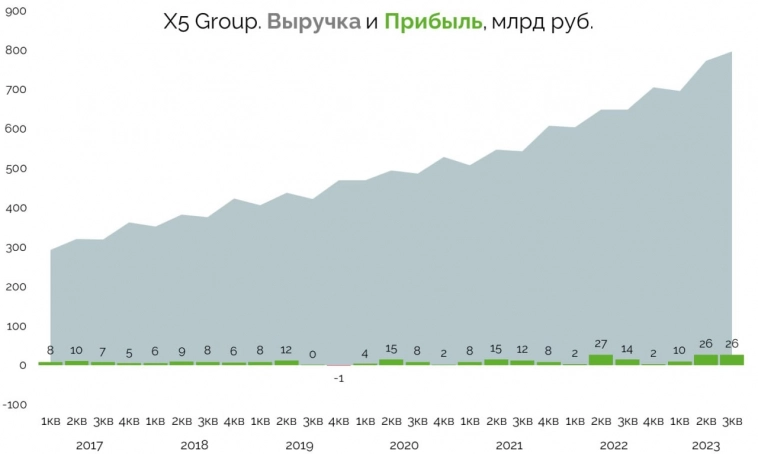

Блог им. GlobalInvestfund |X5 Group — вне конкуренции

- 25 октября 2023, 14:00

- |

Темпы роста выручки компании выше чем у Магнита. В III квартале Х5 прибавила 22,9%. Основные причины: рост сопоставимых продаж (LFL) и торговой площади.

📊Инвест цифры

🟠EBITDA и прибыль вышли в соответствии с нашими ожиданиями. Прибыль компании в III квартале — 25,7 млрд.

🟠Чистый долг/EBITDA без аренды — ниже 1х.

🟠Чистый долг/EBITDA с арендой — 2,5х.

💰Что там с дивидендами?

Пока возможности их платить нет. Но компания активно сокращает долг и участвует в M&A.

💲Что купили новенького?

Сеть «Виктория» в Калининградской области. В периметр сделки входят 118 магазинов совокупной торговой площадью 92 тыс. кв. м.

X5 Group выходят на Дальний Восток. В планах открытие магазинов «Чижик» и «Пятерочка».

Чего ждет ГИФ?

Важно дождаться публикации «списка системно значимых компаний» от правительства. Если Х5 Group туда попадет, то компания должна будет конвертировать ГДР в акции.

Тогда она сможет платить дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс